Produzioni di Soia previste in crescita

per la nuova stagione, guidate da Brasile e Stati Uniti, mentre la Cina si conferma

come principale destinazione per l’export di Soia.

Aumentano i prezzi di Novembre della Soia nelle principali piazze mondiali.

Michele del Team di CLAL.it e TESEO illustra l’andamento di mercato della Soia nel seguente video.

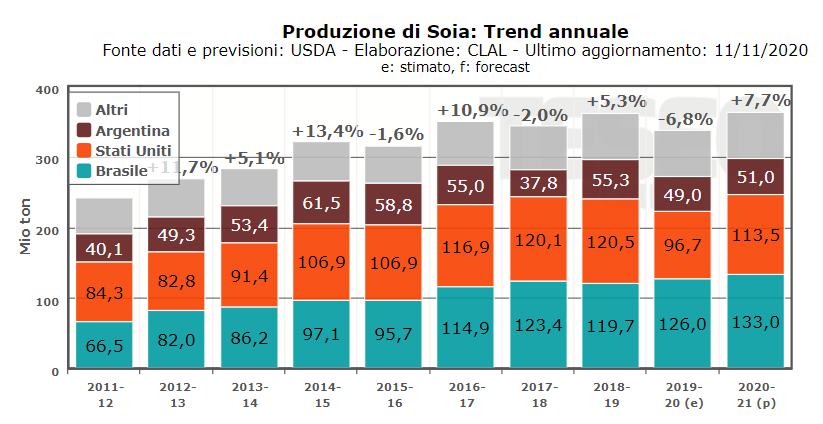

La produzione mondiale di Soia per la stagione Settembre 2020 – Agosto 2021 è stimata in leggera diminuzione rispetto alla previsione precedente, ma comunque in aumento del +7,7% rispetto alla stagione 2019-20 (Forecast USDA).

Produzione prevista in crescita per i due principali player mondiali, Brasile (+5,6%) e Stati Uniti (+17,4%). Positive anche le previsioni per Argentina e Unione Europea.

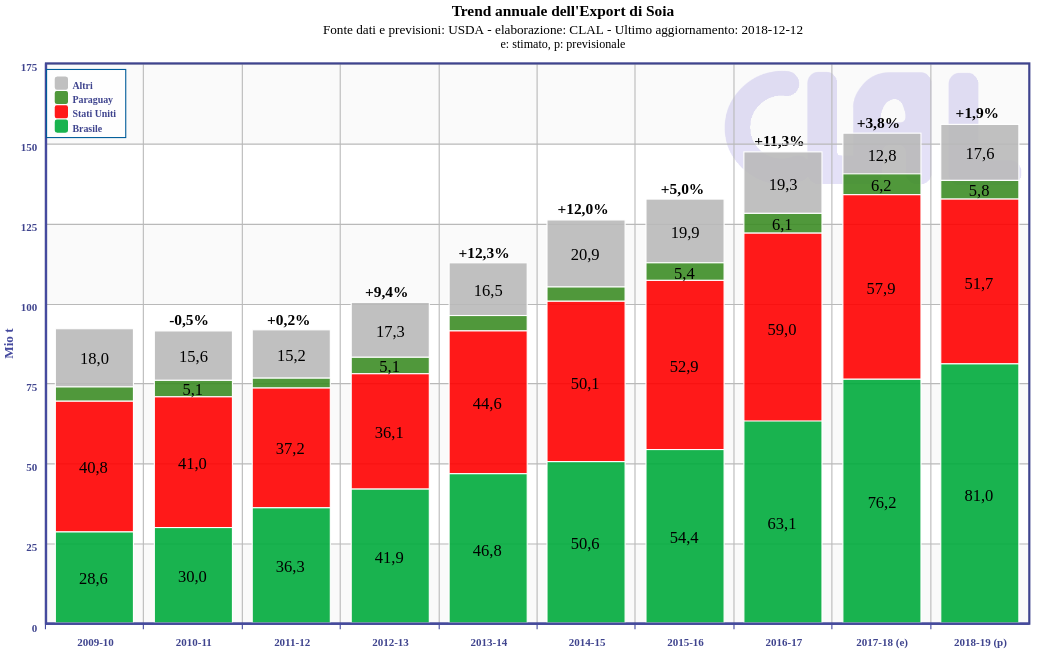

L’Export mondiale di Soia per la stagione 2020-21 è stimato in leggero aumento, +1,9% rispetto alla stagione precedente, guidato dal trend positivo delle esportazioni statunitensi (+31,2%).

È previsto invece in diminuzione l’export di Soia di Brasile e Argentina. I dati di Ottobre mostrano infatti una riduzione delle esportazioni, rispettivamente -50,9% e -91% rispetto a Ottobre 2019.

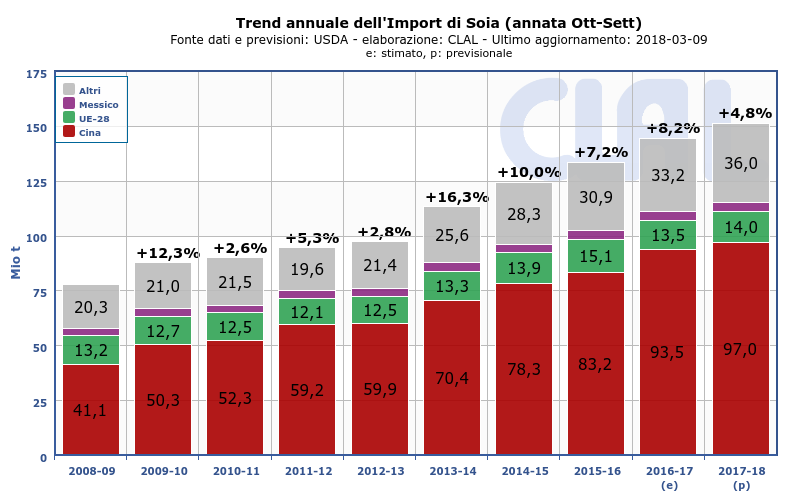

La principale destinazione per l’export di Soia rimane la Cina, che rappresenta circa i ⅔ dell’Import mondiale. Per l’annata 2020-21 si prevede che la Cina accresca il suo import dell’1,5%, raggiungendo le 100 Milioni di Tonnellate. Nel solo mese di Ottobre la Cina ha importato circa 8,7 Mio Tons di Soia, +2,5 Mio Tons rispetto ad Ottobre 2019.

L’Unione Europea per il periodo Gennaio – Settembre 2020 ha importato più di 12 Mio Tons di Soia, registrando un aumento del +7,7% rispetto allo stesso periodo del 2019. Per la stagione 2020-21 si prevede, invece, una diminuzione dell’import di Soia europeo del -1,3%.

Continua ad aumentare il prezzo della Soia in diverse piazze mondiali. Il prezzo medio di Novembre in Argentina è di 341$ per Ton, +7% rispetto al mese precedente e +36,4% rispetto a Novembre 2019. Anche per gli Stati Uniti il trend è positivo, con l’USDA che prevede un prezzo medio stagionale in crescita di oltre il 20% per la stagione 2020/21.

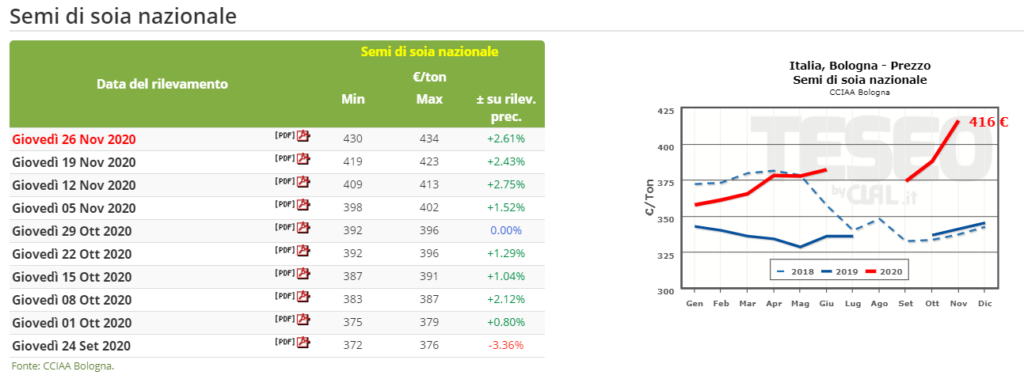

In Italia, il prezzo dei Semi di Soia Nazionale è aumentato sensibilmente. Il prezzo medio di Novembre, quotato a Bologna, è di 416€ per Ton, +7,3% rispetto al mese precedente e +22% rispetto a Novembre 2019.

Per maggiori dettagli sui mercati del latte, agricolo e suinicolo seguiteci sui nostri siti web CLAL.it e TESEO.clal.it.