Di: Elisa Donegatti, Mirco De Vincenzi, Ester Venturelli

Nel primo trimestre del 2024, la Cina ha incrementato gli acquisti di Cereali del 25,9% rispetto allo stesso periodo del 2023 e registrando il record degli ultimi quattro anni.

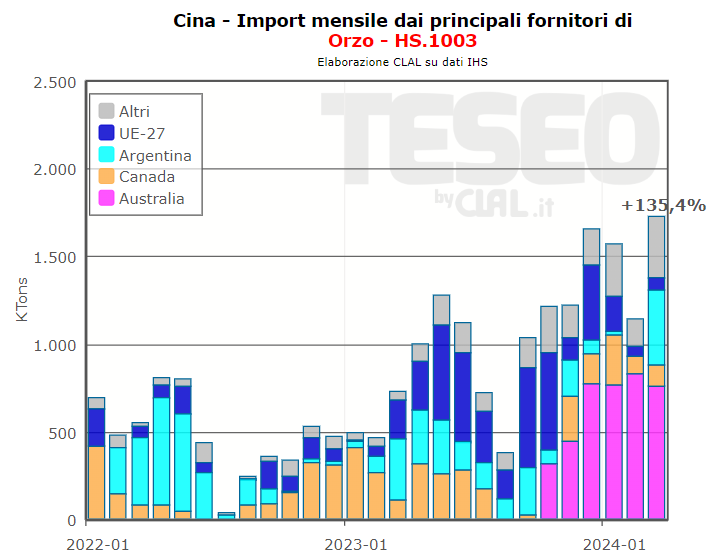

A trainare la crescita è soprattutto la domanda di Orzo che passa da circa 1,7 milioni a 4,4 milioni di tonnellate (+162%). L’Orzo acquistato è destinato sia alla produzione di birra che all’alimentazione zootecnica e tra i fornitori spicca l’Australia, primo Paese di origine con 2,3 milioni di tonnellate. L’acquisto di Orzo dall’Australia è iniziato nella seconda metà dell’anno scorso, dopo la rimozione ad Agosto dei dazi “anti-dumping” imposti da Pechino. Risulta in crescita anche l’acquisto di Sorgo, principalmente dagli USA, e, in misura minore, di Mais, soprattutto dal Brasile.

Per quanto riguarda i Semi Oleosi, nonostante i prezzi in diminuzione, l’import registra riduzioni per quasi tutte le voci. Gli acquisti di Soia sono passati da 23 milioni di tonnellate a 18,5 milioni di tonnellate, con aumenti dal Brasile che non hanno compensato le riduzioni dagli altri Paesi di origine.

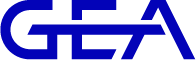

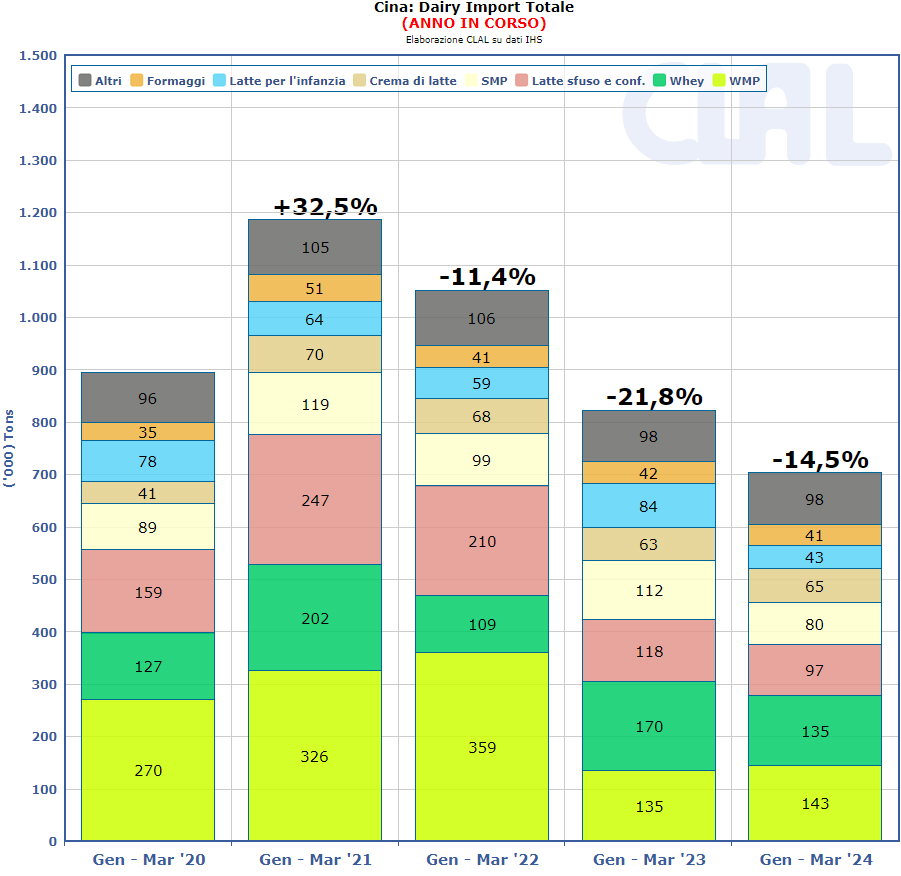

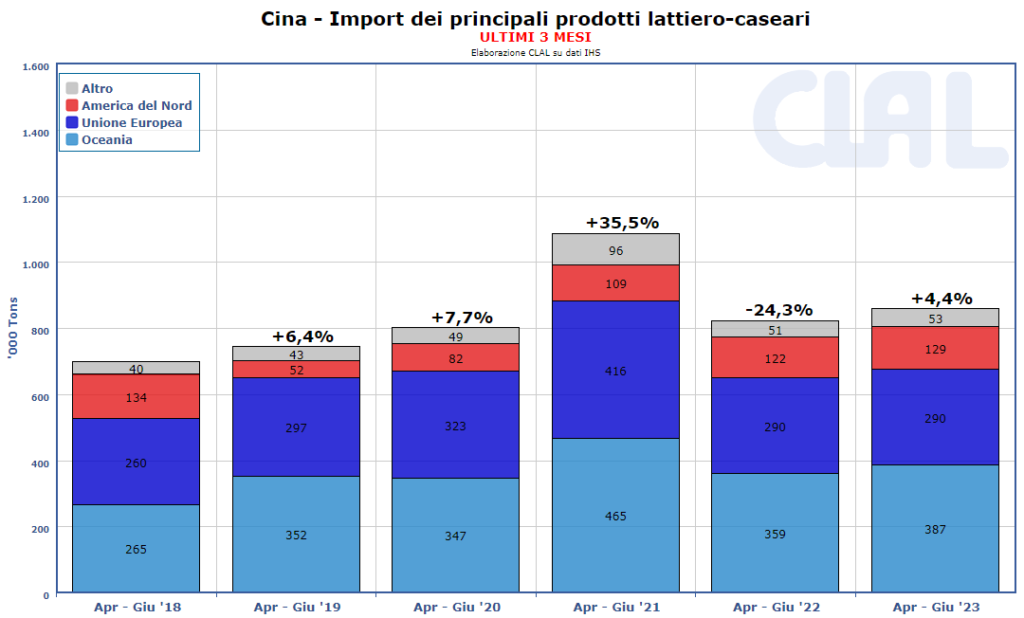

Nel settore Dairy, si mantiene la tendenza di indebolimento della domanda. Prosegue, infatti, il calo delle importazioni con un -14,5% (Gennaio-Marzo 2024 rispetto a Gennaio-Marzo 2023). Diminuiscono, in particolare, le importazioni dall’ UE (-30,7%) che vedono ridursi le quantità di latte alimentare e SMP (-80%). Anche nelle importazioni dagli USA si registra una diminuzione importante (-18,3%) dovuta soprattutto al calo della richiesta di Siero (-23,7%) associata ad un ridimensionamento della mandria suinicola.Tra le poche voci che registrano una variazione positiva ci sono la WMP (+6,4%) e i Formaggi grattugiati (+20,5%). Tuttavia, il rallentamento complessivo sottolinea un’erosione generalizzata della domanda che probabilmente è associato sia ad una maggiore produzione domestica, sia all’indebolimento dell’economia del Paese.