Di: Elisa Donegatti ed Ester Venturelli

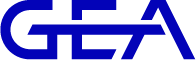

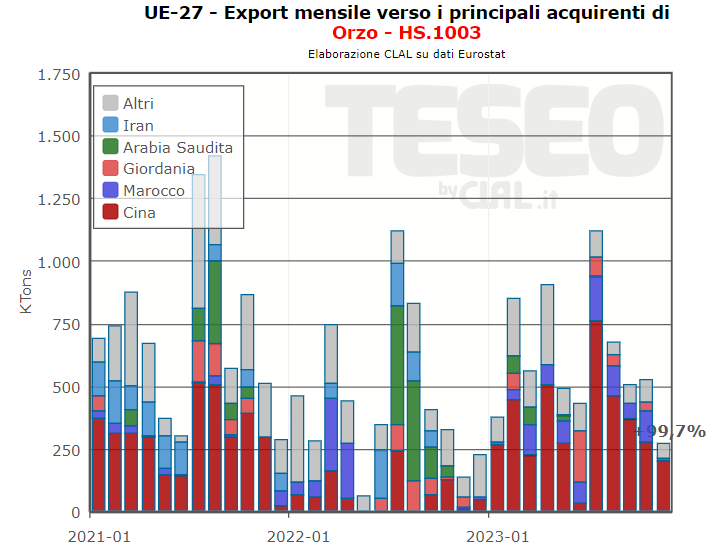

L’export di Cereali dell’Unione Europea sta mantenendo, anche a inizio 2024, il trend in crescita iniziato nel 2023, che nel complesso annuale aveva registrato un aumento del 10,6% (4,4 Milioni di tonnellate). A Gennaio, le quantità esportate sono aumentate del 48,6%, sostenute dai prezzi in ribasso che, insieme alla maggiore competitività rispetto agli USA, hanno stimolato la domanda, soprattutto per quanto riguarda il Frumento.

Tra i Paesi che hanno incrementato gli acquisti spicca il Marocco: nel 2023 è diventato il primo Paese per quantità di Cereali acquistate dall’UE, e a Gennaio 2024 le quantità sono state il doppio rispetto a Gennaio 2023. La maggiore domanda del Marocco è una conseguenza della scarsa produzione locale di Frumento Tenero del 2023, diminuita per il secondo anno di fila a causa della siccità. Per questo il governo ha deciso di aumentarne le importazioni.

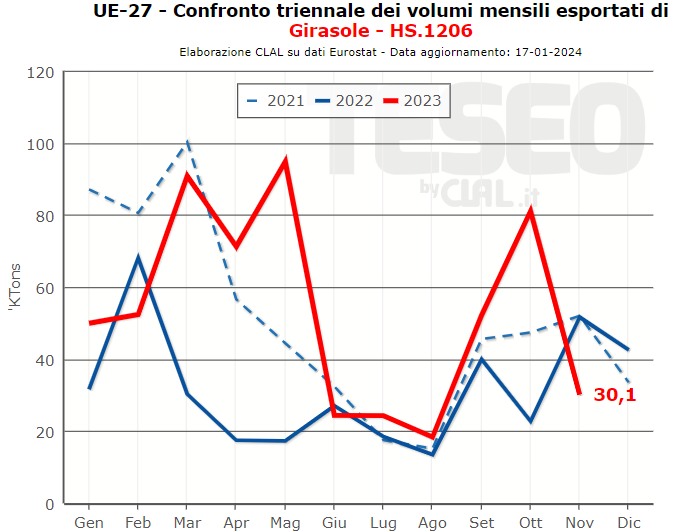

Anche le esportazioni di Semi Oleosi e Farine Proteiche hanno registrato un aumento significativo per quantità a Gennaio 2024 (+49,65%, +67,2 Milioni di tonnellate mese su mese). In particolare, è aumentato il flusso di Girasole verso il Pakistan, di Soia verso la Russia e di Colza verso il Regno Unito.