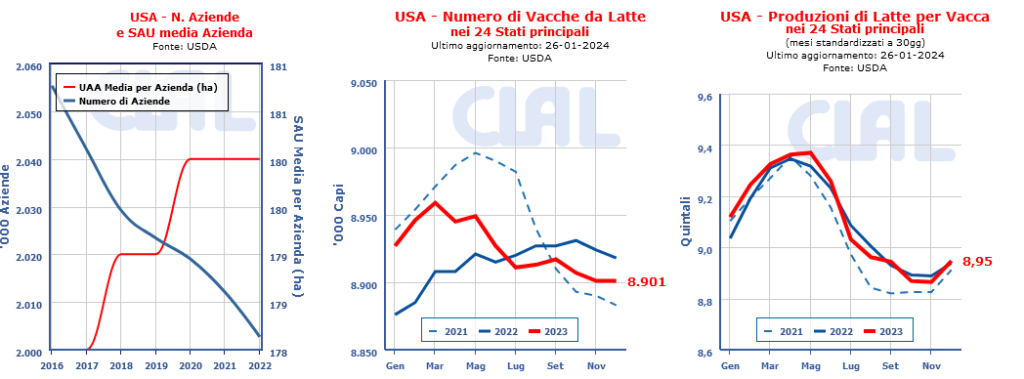

Negli ultimi vent’anni il numero totale di stalle USA è più che dimezzato, mentre il numero medio di vacche per stalla è cresciuto del 139%. Oltre il 70% del latte statunitense viene prodotto in aziende con almeno 500 vacche, con punte di oltre 25.000 capi. Si tratta di una trasformazione significativa, in gran parte guidata da politiche volte ad incrementare i volumi e ad espandere i mercati di esportazione, ma che ha determinato effetti negativi sulle aziende agricole a conduzione familiare e sull’ambiente, a vantaggio delle imprese di agribusiness di grandi dimensioni. Negli ultimi 20 anni, le esportazioni di prodotti lattiero-caseari USA sono aumentate di otto volte e ciò ha coinciso con un rapido accorpamento delle aziende.

Quindi in sintesi la scelta per lo sviluppo lattiero-caseario è drastica: cresci o chiudi.

Questo consolidamento è avvenuto con una dinamica più rapida rispetto a qualsiasi altro settore agricolo ad eccezione di quello avicolo e suinicolo. È una evoluzione che si sta verificando sia a livello di aziende agricole – meno aziende, più mega stalle – sia a livello di trasformazione – meno imprese ma gruppi più grandi. Per gli allevatori questa evoluzione ha comportato spesso una spirale di debiti e fallimenti, collegata anche a suicidi ed al declino della popolazione rurale. Durante questo periodo gli allevatori hanno faticato per raggiungere il pareggio di bilancio a causa dell’aumento dei costi di produzione, più rapido del prezzo del latte. Ciò è in parte dovuto ad un importante cambiamento nella politica lattiero-casearia degli Stati Uniti, che è passata da una stabilizzazione delle quotazioni ottenuta attraverso garanzie di prezzo minimo e l’ammasso dei prodotti in eccesso per gestire l’offerta ad una politica che incoraggia la produzione e l’espansione verso i mercati di esportazione.

Per smaltire l’eccesso di offerta gli allevatori debbono sobbarcarsi dei costi obbligatori per finanziare campagne di promozione di latte, burro e crema presso i consumatori e le aziende di fast-food. Ad esempio, tra il 2005 e il 2018 gli allevatori hanno versato circa 4 miliardi di dollari al programma obbligatorio Dairy Checkoff di cui però non si vedono ricadute positive sul settore primario.

Altrettanto preoccupanti sono le ricadute ambientali di tale evoluzione. Un esempio sono le emissioni più che raddoppiate di metano proveniente dal letame dato che le aziende, aumentando notevolmente di dimensione, hanno meno possibilità di far pascolare il bestiame e debbono raccogliere il letame nelle vasche di stoccaggio. Anche la modalità della leva finanziaria attraverso l’acquisto dei certificati di carbonio per compensare le emissioni non è la migliore risposta ad una evoluzione che destabilizza la filiera produttiva.

In conclusione, occorrerà valutare se continuare nella dinamica seguita da due decenni per l’aumento delle produzioni e delle esportazioni che ha determinato notevoli ricadute economiche, sociali ed ambientali. Oppure se sia necessario ricercare un modello che sostenga le aziende agricole a conduzione familiare, protegga l’ambiente e garantisca un margine equo agli allevatori.

Fonte: eDairyNews