Di: Marika De Vincenzi, Elisa Donegatti ed Ester Venturelli

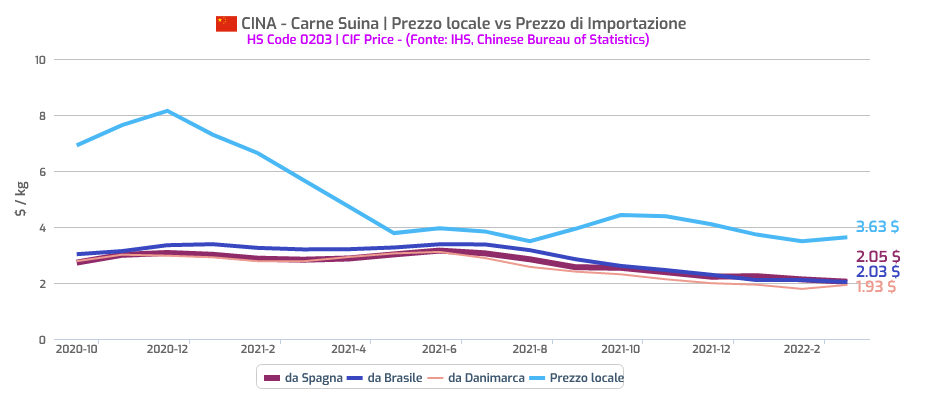

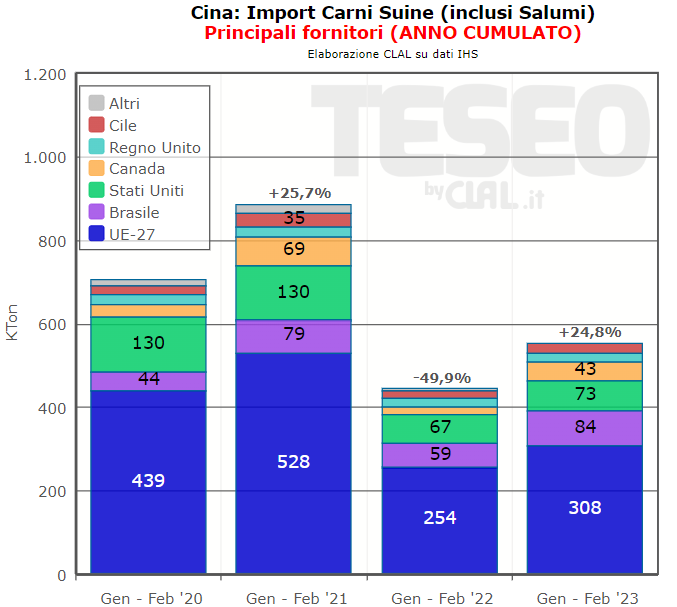

La domanda Cinese di carne è attesa in aumento nel 2023, dopo la rimozione delle misure zero-covid. Già i primi due mesi dell’anno mostrano una tendenza di recupero: i consumi di Carne Suina sono in crescita (+50% a Gen-Feb 2023 secondo Gro Intelligence), mentre le importazioni registrano un aumento del 24,8% rispetto a Gennaio-Febbraio 2022 nonostante i prezzi ancora elevati. La domanda cresce sia per le Carni fresche e congelate, con maggiori acquisti da tutti i principali Paesi fornitori, sia per i Salumi, in particolare Salsicce e Salami (+134%).

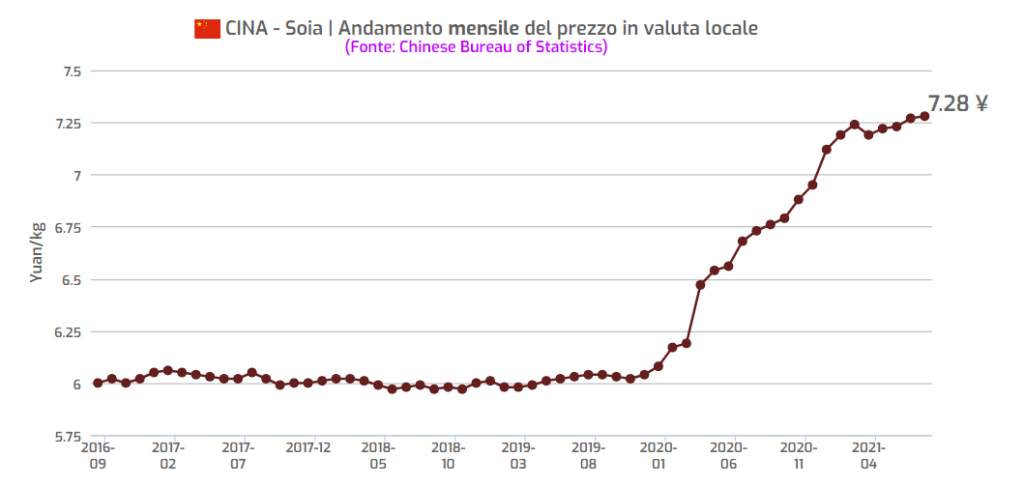

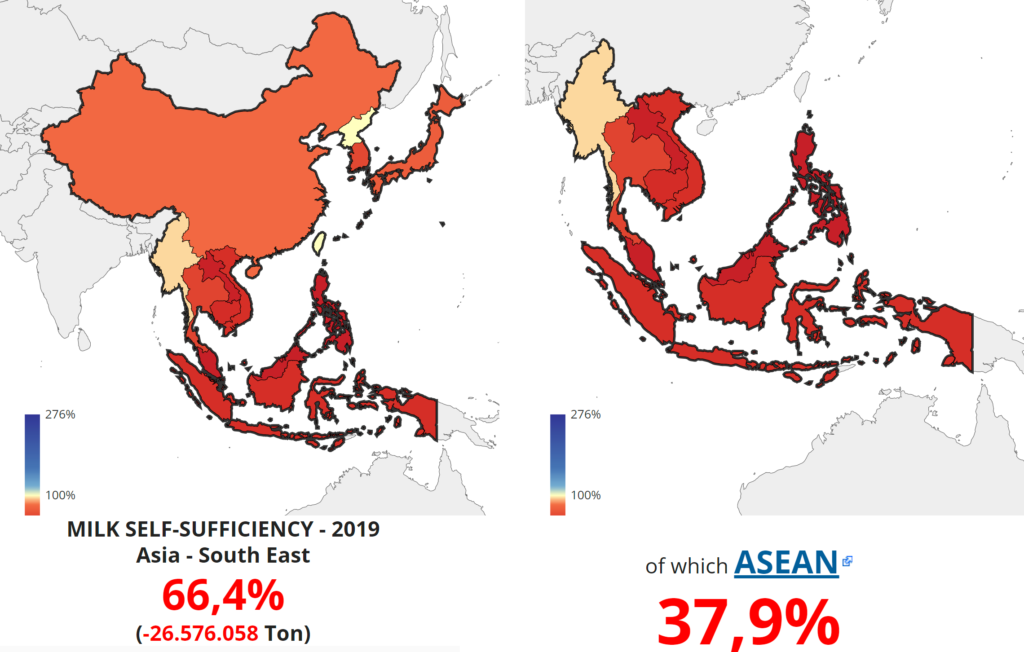

Nonostante si siano verificati nuovi casi di PSA nel Nord del Paese, la maggiore domanda di Carne Suina e, più in generale, di proteine animali, è un incentivo per il settore ad espandersi. Tuttavia, questo rafforzerebbe la dipendenza Cinese dalla Soia e dal Mais esteri.

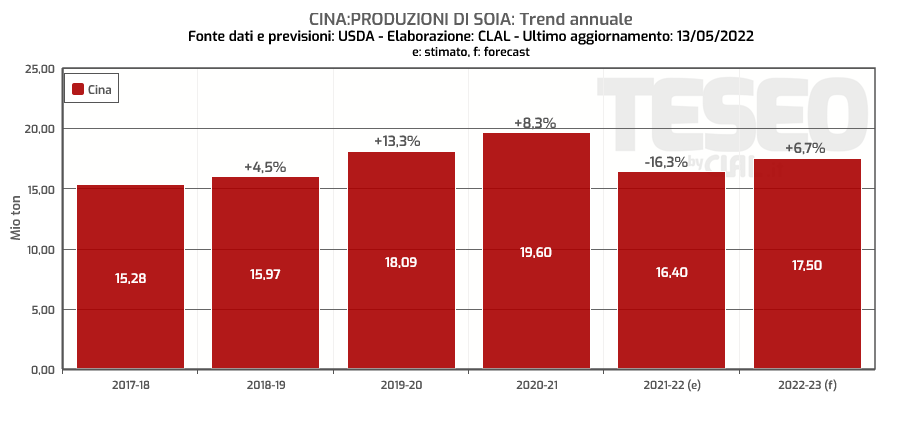

Le importazioni Cinesi di Soia hanno raggiunto un livello record tra Gennaio e Febbraio 2023, crescendo del 16% rispetto allo stesso periodo del 2022. L’aumento principale si è verificato negli acquisti dagli USA, principali fornitori con una quota del 72% e favoriti sia dalla stagionalità della produzione sia da ritardi nella raccolta e nelle spedizioni verificatisi in Brasile, dovuti al maltempo. Tra i semi oleosi aumentano anche le importazioni di Colza (+309%) da Canada e Russia, incentivate dal valore dell’olio vegetale di cui la Colza è un’ottima fonte.

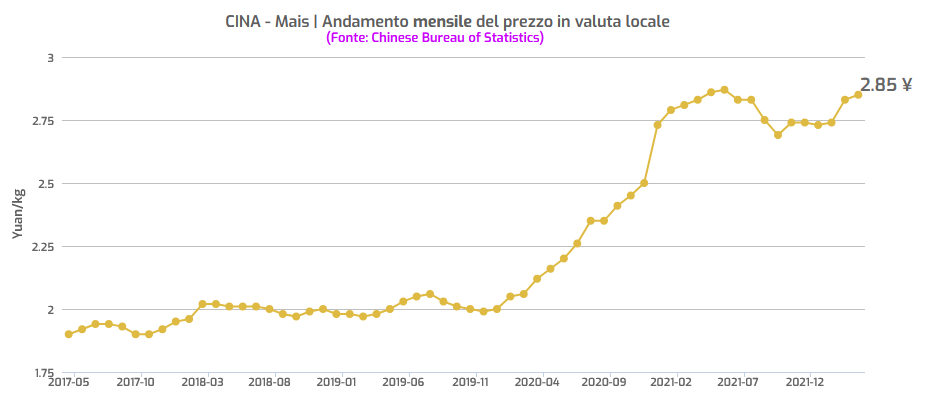

Anche le importazioni di Mais registrano valori record a Febbraio, con quasi 1 milione di tonnellate in più (+59%) rispetto allo stesso mese del 2022. Anche per il Mais le maggiori quantità sono state acquistate principalmente negli USA, che coprono circa il 40% delle importazioni di Mais. La domanda Cinese di Mais statunitense è esplosa a Febbraio anche grazie alla diminuzione dei prezzi avvenuta verso fine mese. Inoltre, anche per il Mais il Brasile sta assumendo un ruolo sempre più rilevante, essendosi la Cina aperta alle importazioni da questo Paese.

In questo contesto di dipendenza dai mercati internazionali, il governo Cinese si è posto come obiettivo una maggiore autosufficienza del Paese. Certamente, c’è un buon margine di miglioramento in termini di rese ed efficienza. Sembra, però, che le importazioni saranno un elemento chiave dell’economia locale ancora per diversi anni.