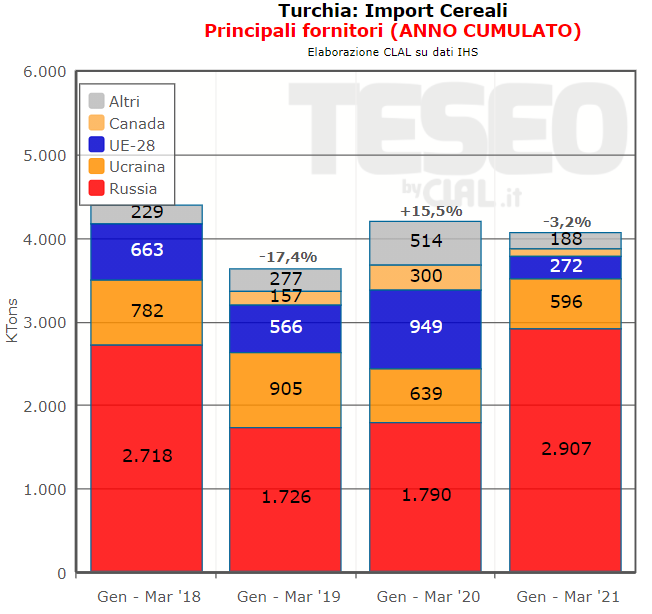

Nel periodo Gennaio – Marzo 2021, l’Import della Turchia di Cereali è leggermente rallentato (-3,2%), pur registrando un aumento del 33,2% nel mese di Marzo.

Turchia: Import di Grano Duro +34% Gen – Mar 2021

Il Frumento ha registrato un aumento del +7,1% in quantità e del +20,2% in valore su base tendenziale, ed è il cereale più importato, seguito dal Mais. Direzioni diverse per l’import turco di Grano Duro, (+34,2% nei primi tre mesi del 2021 rispetto allo stesso periodo dello scorso anno) e di Grano Tenero (-69,7%).

Positive le variazioni per Mais (+0,3%) e Riso (+5,2%). In diminuzione l’import di Crusca (Import dall’Italia -85,5%), Orzo (-28,2%) e altri Cereali (-84,7%).

L’import turco di Cereali proveniente dalla Russia nel primo trimestre del 2021 è aumentato sensibilmente rispetto a Gennaio – Marzo 2020, passando da 1,8 a 2,9 milioni di tonnellate. Situazione opposta per quanto riguarda le importazioni provenienti dall’Unione Europea, in diminuzione del 71,3% rispetto al primo trimestre del 2020.

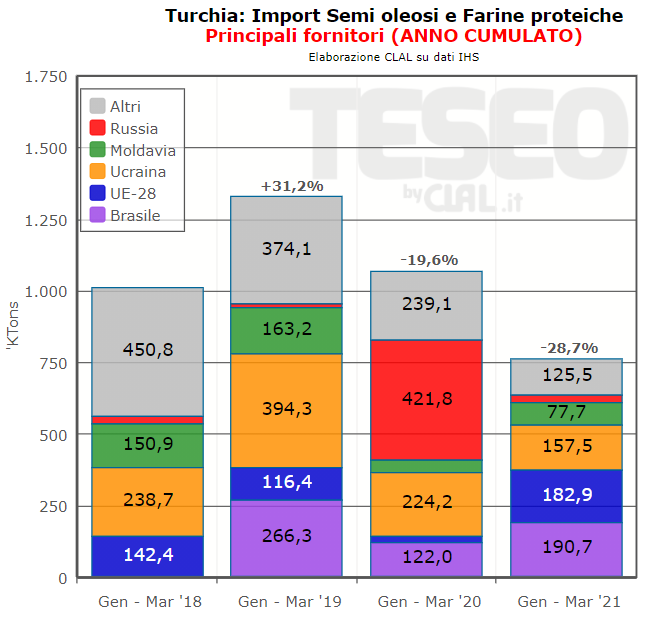

L’import della Turchia di Semi Oleosi per il periodo Gennaio – Marzo 2021 ha registrato una frenata significativa: -28,7% su base tendenziale.

L’import proveniente dalla Russia è diminuito sensibilmente, passando da oltre 421.000 tonnellate dei primi tre mesi del 2020 a circa 27.000 tonnellate nel primo trimestre del 2021.

Molto positive, invece, le importazioni della Turchia di Semi Oleosi provenienti dall’Unione Europea. Nel periodo Gennaio – Marzo 2021, la Turchia ha importato dall’UE (principalmente dalle vicine Romania e Bulgaria) oltre 166.000 tonnellate di Girasole, che rappresentano il 51% delle importazioni complessive di questo prodotto.